Plantilla de Hoja de balance

Las Hojas de balance te ayudan a entender la situación financiera de una empresa, la que puedes escudriñar gracias a una simple y clara plantilla de hoja de balance.

¿Qué es una Hoja de balance? ¿Qué aparece en un Balance?

Según la definición, una Hoja de balance es un estado financiero compuesto por 3 secciones diferentes: los Activos, los Pasivos y el Patrimonio.

Cada Hoja de balance cubre un momento específico y sirve como un detallado balance financiero mostrando los datos Activos, Pasivos y de Patrimonio de una organización o empresa, durante el período especificado.

Para que una empresa pueda hacer un balance financiero saludable, probablemente tengas que considerar las mejores maneras de disminuir tu coste horario y aumentar tu tarifa horaria.

¿Cuáles son las 3 partes de una Hoja de balance?

Según la teoría de Hoja de balance, una Hoja de balance estándar contiene 3 secciones:

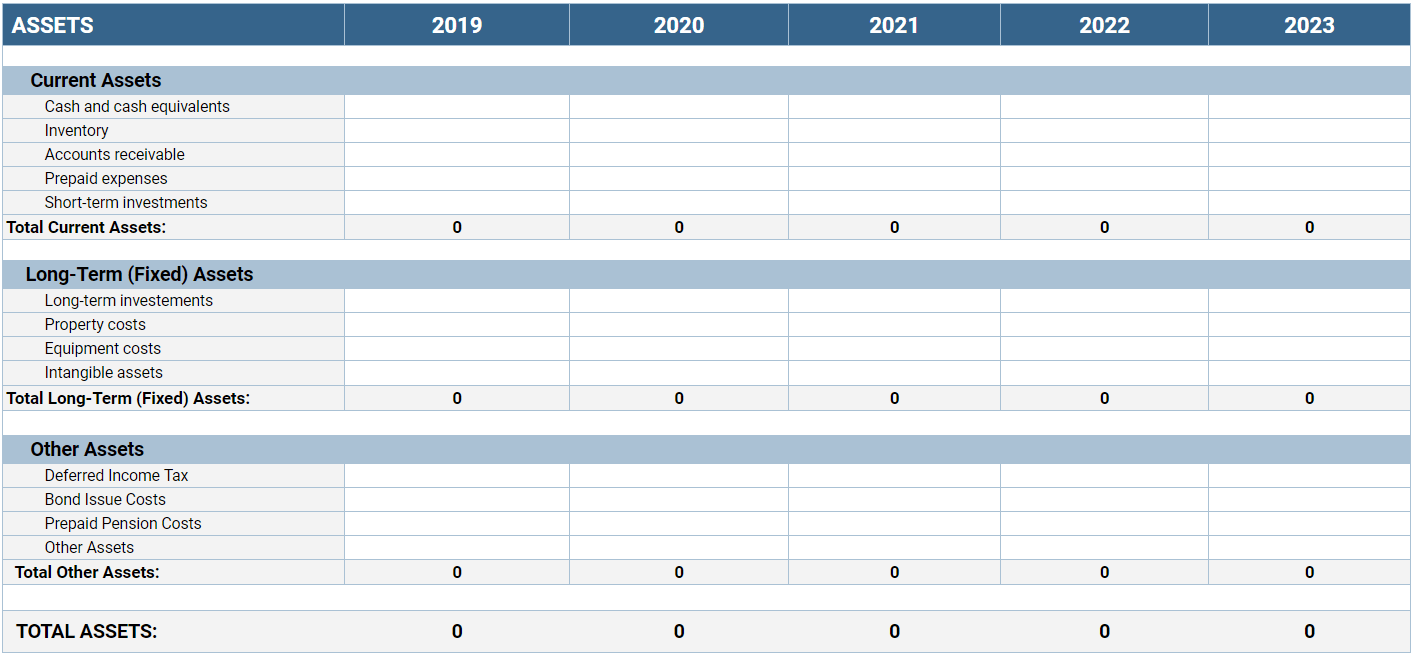

Activos

Los activos incluyen todos los recursos que la empresa posee que tienen un potencial valor económico en el futuro.

Los activos que normalmente aparecen en una Hoja de balance son los Activos corrientes, Activos a largo plazo (Fijos) y Otros activos:

Activos corrientes

Estos son todos los Activos que están previstos que se conviertan en efectivo dentro de un año a partir de la fecha especificada en la Hoja de balance.

Los activos corrientes incluyen:

- Inventario: es decir, todos los productos terminados y las materias primas.

- Cuentas por cobrar: es decir, el balance del dinero que se debe para los productos y servicios proporcionados, además de los proyectos terminados, pero todavía no pagados por los clientes.

- Gastos anticipados: es decir, todos los gastos que se deben en el futuro, pero que se pagaron por anticipado.

- Efectivo y equivalentes: es decir, la cantidad de dinero entera que una empresa u organización tiene asegurada en un banco en forma de efectivo, certificados de depósito, bonos de ahorro, etc.

- Inversiones a corto plazo (valores negociables): es decir, todos los valores que se pueden vender o convertir en efectivo durante un corto período de tiempo (entre 3 y 12 meses).

Activos a largo plazo (fijos)

Estos son todos los activos que NO están previstos que se conviertan en efectivo dentro de un año a partir de la fecha especificada en la Hoja de balance.

Los activos a largo plazo (fijos) incluyen:

- Inversiones a largo plazo: es decir, todas las acciones, bonos y efectivo que una empresa u organización planea mantener durante más de 12 meses.

- Costes de propiedad: es decir, todos los activos tangibles tales como los terrenos y edificios propiedad de la empresa u organización.

- Costes de equipo: es decir, todos los activos tangibles, tales como la maquinaria, instalaciones y vehículos propiedad de la empresa u organización.

- Activos intangibles: es decir, todos los activos no físicos y duraderos, como los patentes, marcas, derechos de emisión, derechos de autor, etc.

Otros activos

Estos son todos los activos que NO quepan bajo los Activos corrientes o Activos a largo plazo (fijos).

Otros activos incluyen:

- Impuestos sobre la renta diferidos: es decir, la diferencia entre el impuesto sobre la renta por pagar de una empresa (el resultado de sus métodos de contabilidad) y el total de los gastos fiscales que declara (como lo demandan las leyes fiscales)

- Costes de emisión de bonos: es decir, todas las tasas de registro y tasas profesionales que vienen de la emisión de bonos.

- Gastos anticipados de jubilación: es decir, el resultado de sobrefinanciación o poca financiación de los fondos de pensión.

- Otros activos: es decir, todos otros activos que no son Corrientes o Fijos.

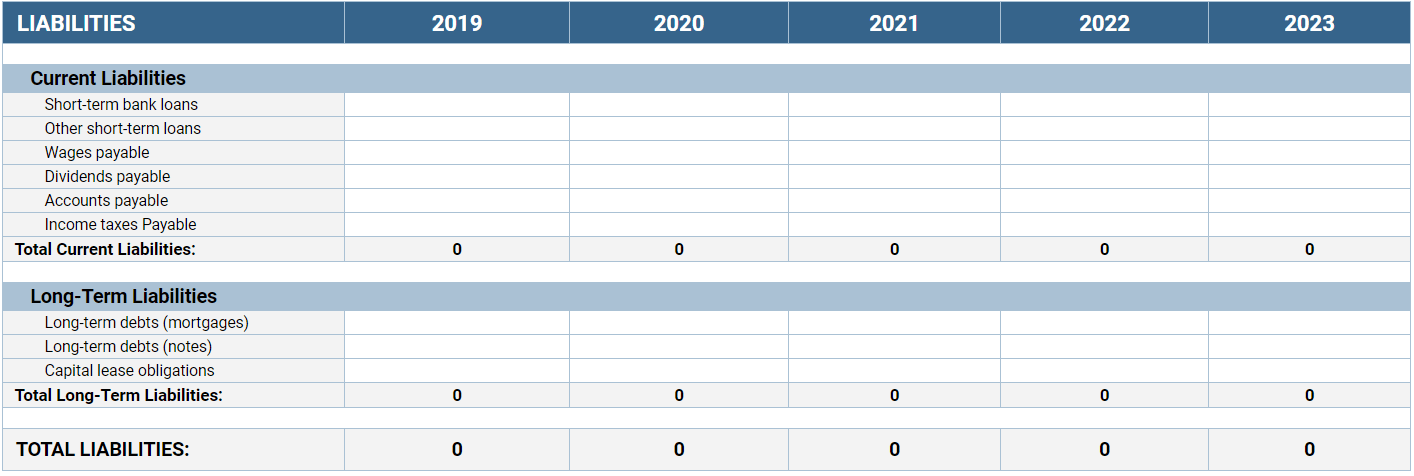

Pasivos

Los pasivos incluyen todo lo que la empresa debe a las partes externas, desde las deudas financieras hasta las obligaciones específicas.

Distinguimos entre los Pasivos corrientes y los Pasivos a largo plazo.

Pasivos corrientes

Estas son todas las cantidades que se deben pagar dentro de un año a partir de la fecha especificada en la Hoja de balance.

Los Pasivos corrientes incluyen:

- Deudas a corto plazo: es decir, todas las deudas que se deben pagar dentro de un año a partir de la fecha especificada en la Hoja de balance, como los préstamos bancarios.

- Sueldos por pagar: es decir, todas las cantidades que los empleados han ganado mientras trabajaban para la empresa u organización durante un período de tiempo determinado, pero que aún no se les pagaron.

- Dividendos por pagar: es decir, los dividendos en efectivo que se han declarado en una empresa u organización, pero que aún no se han repartido a las partes interesadas.

- Cuentas por pagar: es decir, el dinero debido a los acreedores que se tiene que pagar dentro de un corto plazo de tiempo, por ejemplo, de 90 días.

- Impuestos sobre la renta por pagar: es decir, todos los impuestos que se deben a los gobiernos estatales y federales que se tienen que pagar dentro de un año a partir de la fecha especificada en la Hoja de balance.

Pasivos a largo plazo

Estas son las cantidades que NO se deben pagar dentro de un año a partir de la fecha especificada en la Hoja de balance.

Los pasivos a largo plazo incluyen:

- Deudas a largo plazo: es decir, todas las deudas, hipotecas y pagarés que se deben pagar en más de 12 meses en el futuro a partir de la fecha especificada en la Hoja de balance

- Arrendamientos de capital: es decir, las deudas y obligaciones relacionadas con el arrendamiento que se deben pagar en más de 12 meses en el futuro a partir de la fecha en la Hoja de balance.

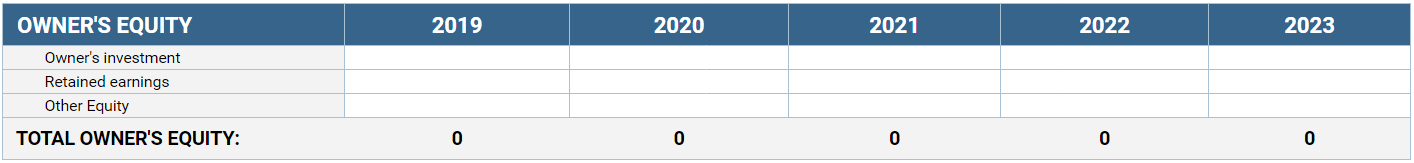

Patrimonio del accionista

El Patrimonio del accionista (también llamado el Capital neto o Capital propio) son todas las ganancias retenidas que quedan al restar el Pasivo Total (Pasivos Corrientes y A largo plazo) del Activo Total (Activos Corrientes y A largo plazo). La fórmula es la siguiente:

“Patrimonio Total = Activo Total - Pasivo Total”

El Patrimonio del accionista también incluye la inversión del propietario.

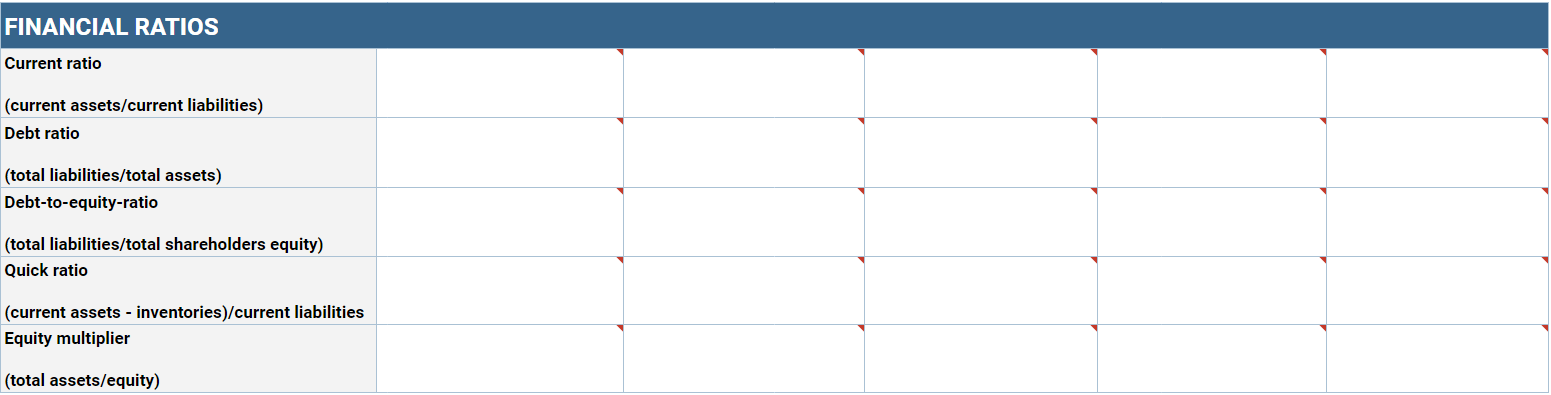

¿Qué son los Ratios financieros de la Hoja de balance?

Los Ratios financieros en un Balance son las medidas financieras que determinan la posición financiera de una empresa u organización, utilizando los datos de Activos, Pasivos y Patrimonio para llevar a cabo los cálculos necesarios.

Los Ratios financieros siempre determinan la relación entre dos componentes del Balance: Activos y Pasivos, Pasivos y Patrimonio, Patrimonio y Activos.

Ratios financieros de Activos y Pasivos

Los Ratios financieros de la Hoja de balance que incluyen la relación entre los Activos y los Pasivos son:

Ratio de deuda: la medida que indica la cantidad total de los activos pagados al hacer deudas de acreedores. El Ratio de deuda representa la relación entre el Pasivo Total y el Activo Total, y la fórmula es la siguiente:

Ratio de deuda = Pasivo Total/Activo Total

Un buen Ratio de deuda es un ratio de 0,4 (40%) o menos.

Ratio corriente: la medida que indica la capacidad de la empresa para pagar las deudas y obligaciones a corto plazo dentro de un año a partir de la fecha indicada en el Balance. El Ratio corriente representa la relación entre los Activos corrientes y Pasivos corrientes, y la fórmula es la siguiente:

Ratio corriente = Activos corrientes/Pasivos corrientes

Un buen Ratio corriente se diferencia entre industrias, pero normalmente cabe entre los ratios de 0,015 (1,5%) y 0,03 (3%).

Ratio rápido: la medida que indica la capacidad de la empresa para pagar las deudas y obligaciones a corto plazo dentro de un año a partir de la fecha indicada en la Hoja de balance, PERO solo con sus “activos más líquidos” (sin inventario).

El Ratio rápido es la relación entre los Activos corrientes y Pasivos corrientes, pero sin los Inventarios de Activos corrientes, y la fórmula es la siguiente:

Ratio rápido = (Activos corrientes - Inventarios)/Pasivos corrientes

Un buen Ratio rápido es aquel que es igual o superior a 1, puesto que significa que actualmente puedes cubrir todas tus deudas y obligaciones actuales utilizando solo tus activos más corrientes.

Ratios financieros de Pasivos y Patrimonio

El Ratio financiero de la Hoja de balance que incluye la relación entre los Pasivos y el Patrimonio es:

Ratio de deuda en patrimonio: la medida que indica las cantidades de la empresa adeudadas a los accionistas.

El Ratio de deuda en patrimonio es la relación entre el Pasivo Total y Patrimonio Total de los accionistas, y la fórmula es la siguiente:

Ratio de deuda en patrimonio = Pasivo Total/Patrimonio Total de accionistas

Un buen Ratio de deuda en patrimonio se diferencia entre industrias, pero normalmente cabe entre los ratios de 1 y 2.

Ratios financieros de Activos y Patrimonio

El Ratio financiero de la Hoja de balance que incluye la relación entre los Activos y el Patrimonio es:

Multiplicador del capital: la medida que indica las cantidades que los accionistas proporcionan para cubrir los activos de la empresa.

El Multiplicador del capital representa la relación entre el Total Activo y el Patrimonio, y la fórmula es la siguiente:

Multiplicador del capital = Activo Total/Patrimonio

Como regla general, es mejor tener un Multiplicador del capital más bajo, ya que esto significa que estás financiando más tus propios activos, y no creando deudas en otros lugares.

¿Cómo funciona una Hoja de balance?

Las Hojas de balance normalmente requieren los siguientes datos:

- El nombre y la dirección de tu empresa

- La fecha que usarás como punto de referencia al decidir si los activos y pasivos son corrientes o fijos

- Todos los Activos corrientes y fijos relevantes

- Todos los Pasivos corrientes y fijos relevantes

- Los datos del Patrimonio del accionista

- Las fórmulas que te ayudan a analizar estos datos, tal como los Ratios financieros de la Hoja de balance

Primero añades la información básica de tu empresa.

Entonces, añades tus relevantes Activos y Pasivos corrientes y fijos, además de los datos del Patrimonio del accionista.

Una vez hecho esto, quizás tengas que calcular los Ratios financieros relevantes y otros datos similares por tu cuenta.

Sin embargo, si estás utilizando una Plantilla de Hoja de balance creada en Excel o Google Sheets, podrás añadir las fórmulas que harán estos cálculos por ti.

Así que, cuando introduzcas tus datos sobre los Activos, Pasivos y el Patrimonio, los Ratios financieros se calcularán automáticamente. En adición, puedes descargar una Hoja de balance, guardarla como PDF, imprimir la plantilla y rellenarla a mano.

¿Cómo es un Balance?

Una Hoja de balance clara y amplia se divide según el tipo de datos.

Por ejemplo, tanto los Activos como los Pasivos se dividen en los Activos y Pasivos corrientes y fijos. Además, los datos del Patrimonio del accionista tienen su propia sección.

El propósito de esto es permitir un entendimiento más rápido y sencillo sobre el capital laboral de una empresa u organización, además de facilitar los cálculos de los Ratios financieros relevantes.

¿Por qué importa una Hoja de balance? ¿Para qué se utiliza?

Una Hoja de balance es una ayuda importante a:

- Los posibles inversores en un negocio

- Las empresas a cargo del dicho negocio

Echando un vistazo a una Hoja de balance, los empresarios llegan a un entendimiento sobre sus posibles inversiones, así como sobre el estado actual de sus propios negocios:

- Los inversores llegan a un entendimiento sobre las operaciones y trabajos de una empresa determinada - los datos de la Hoja de balance ayudan a los posibles inversores a decidir si deben invertir en una empresa o no.

- Las empresas comprenden su situación financiera - los datos de la Hoja de balance ayudan a los propietarios a entender cuánto poseen, cuánto deben, cuánto se les debe y si su negocio es solvente o no.

¿Por qué se prepara una Hoja de balance?

Como es evidente, una Hoja de balance normalmente se hace para servir como un informe sobre la situación financiera de una empresa u organización al final de un determinado período contable.

Por ejemplo, se puede requerir un Balance antes de la medianoche del 31 de diciembre. Dicho Balance se utiliza para cubrir los Activos, Pasivos y el Patrimonio de todo el año anterior.

¿Cómo crear y estructurar una plantilla de Hoja de balance?

Puedes crear una Plantilla de Hoja de balance reutilizable en Excel o Google Sheets:

-

Primero añades la información básica sobre tu empresa y la fecha que utilizarás como punto de referencia para decidir si los Activos y Pasivos son Corrientes o Fijos:

-

Entonces añades Activos pertinentes, tanto los Corrientes como los a Largo plazo:

-

Luego, añades tus Pasivos pertinentes, tanto los Corrientes como los a Largo plazo:

-

Al final, añades tus datos del Patrimonio pertinentes:

-

Una vez añadidos todos estos datos, los usarás para calcular los totales de los Activos, Pasivos y el Patrimonio. Además, los usarás para calcular los Ratios financieros, así como entender cómo tu empresa está funcionando y si tienes que actuar para mejorar su posición (y, potencialmente, rescatarla de la bancarrota):

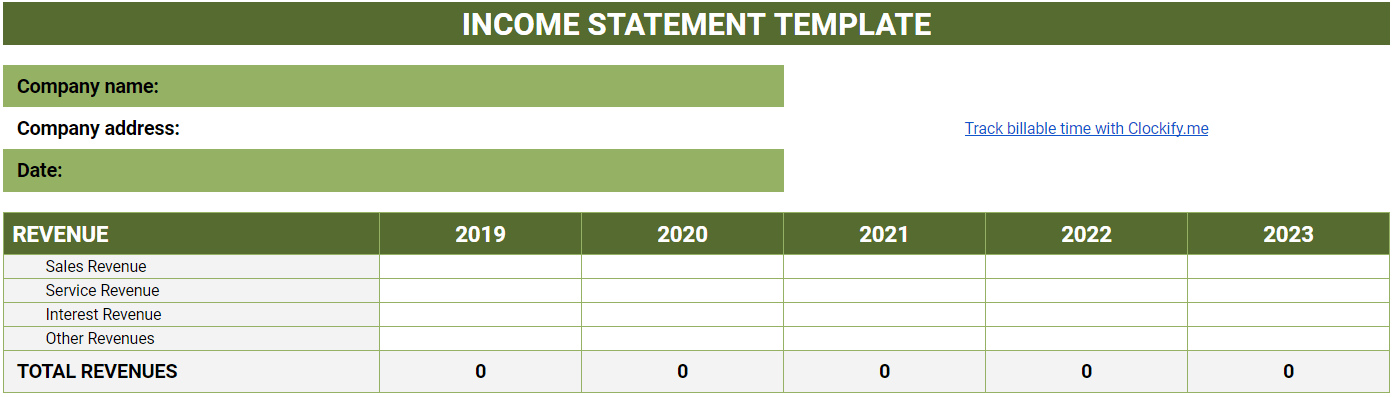

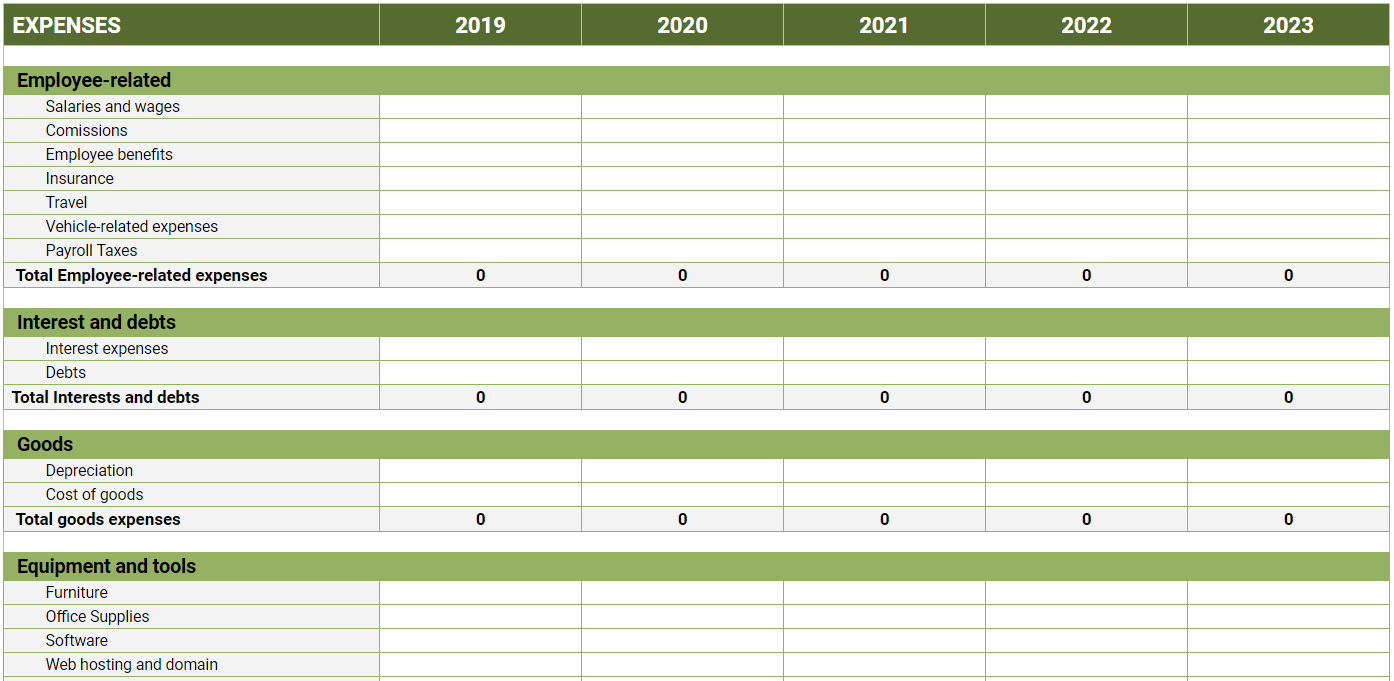

¿Es un Balance una Cuenta de resultados? ¿Qué es una Cuenta de resultados?

Las Hojas de balance NO son cuentas de resultados, pero están estrechamente vinculadas. Juntas, representan un Estado financiero total de una entidad. Como tales, normalmente se observan y analizan a la vez.

Una Cuenta de resultados, según la definición, es una relación entre la entrada de los recursos (Ingresos) y la salida de recursos (Gastos).

La sección de Ingresos en una Cuenta de resultados puede incluir:

- ingresos de ventas

- ingresos de servicio

- ingresos de interés

- otros tipos de ingresos

La sección de Gastos en una Cuenta de resultados puede incluir:

- comisiones

- beneficios de empleados

- publicidad

- costes de software

- alquileres

- equipo

- otros tipos de gastos

Para hacer tu Cuenta de resultados, necesitarás restar el Total de Gastos del Total de Ingresos.

Una Cuenta de resultados sirve como un resumen de todos los Ingresos y Gastos durante un período de tiempo concreto.

Este período de tiempo concreto suele ser un año, pero también puede ser más corto, como por ejemplo tres meses.

Cuando los Ingresos son mayores que los Gastos, su relación se etiqueta como Resultado Neto. Es la cantidad que la empresa ha ganado durante el período de tiempo especificado.

Aquí está un ejemplo de un cálculo de la cuenta de resultados, cuando termina siendo el Resultado Neto:

Ingresos = $5000

Gastos = $3000

Ingresos - Gastos = Resultado Neto

$5000 - $3000 = $2000 de Resultado Neto

Cuando los Ingresos son menores que los Gastos, su relación se etiqueta como Pérdida Neta. Es la cantidad que la empresa ha perdido durante un período de tiempo especificado.

Aquí está un ejemplo de un cálculo de la cuenta de resultados cuando el resultado es la Pérdida Neta:

Ingresos = $5000

Gastos = $6000

Ingresos - Gastos = Pérdida Neta

$5000 - $6000 = $-1000 de Pérdida Neta

¿Es una Hoja de balance una Cuenta financiera? ¿Qué es una Cuenta financiera?

Una Hoja de balance NO es una Cuenta financiera, pero tanto una Hoja de balance como una Cuenta de resultados son Cuentas financieras.

Cuentas financieras sirven como registros formales que muestran la situación financiera de una empresa o un individuo durante un período de tiempo concreto.

Para una gestión y lectura más fácil, todas las Cuentas financieras, incluidas las Hojas de balance y las Cuentas de resultados, se presentan de una manera clara y estructurada.

Descarga plantillas

Plantilla de Hoja de balance

Crear una plantilla de Hoja de balance reutilizable en Excel con fórmulas puede llevar mucho tiempo y causar múltiples errores.

Por esto, es mejor que utilices una plantilla de Hoja de balance ya hecha, donde los cálculos se hacen automáticamente.

Aquí encontrarás una sencilla plantilla de Hoja de Balance donde simplemente puedes añadir tus Activos, Pasivos y Patrimonio pertinentes y luego ver cómo se calculan automáticamente sus Totales junto con tus Ratios financieros. Es buena para varios formatos empresariales, así que la puedes usar como una Plantilla de Balance personal, una Hoja de balance para un negocio privado o para una empresa pequeña.

Plantilla de Cuenta de resultados

Para tener una vista más amplia de tu estado financiero, puedes utilizar la siguiente Plantilla de Cuenta de resultados, donde se calculan automáticamente todos tus datos de Ingresos y Gastos, además de tu Resultado (Pérdida) Neto.

Rellena tu Hoja de balance, con la ayuda de Clockify

Clockify puede ayudarte a facilitar el trabajo de manejar tu Balance y completar tus Cuentas financieras adicionales:

- Rastrea tu tiempo facturable y visualízalo por separado del tiempo no facturable

- Define las tarifas horarias de los empleados y haz que tus empleados siguen su tiempo de trabajo para tener sus sueldos calculados automáticamente y para un resumen claro de Sueldos por cobrar

- Rastrea el progreso de los empleados en proyectos mientras trabajan

- Usa los datos de rastreo de tiempo para calcular la Nómina

- Analiza la rentabilidad del proyecto según la relación entre el tiempo invertido y dinero ganado

- Exporta las planillas horarias de los empleados y gestiona y analiza estos datos en más profundidad

Muestras: Excel • CSV • Google Sheets